Economische of fysieke nexus door remote selling in VS

Economische of fysieke nexus door remote selling in VS

Verkopen aan afnemers binnen de VS, buiten de eigen staat van vestiging

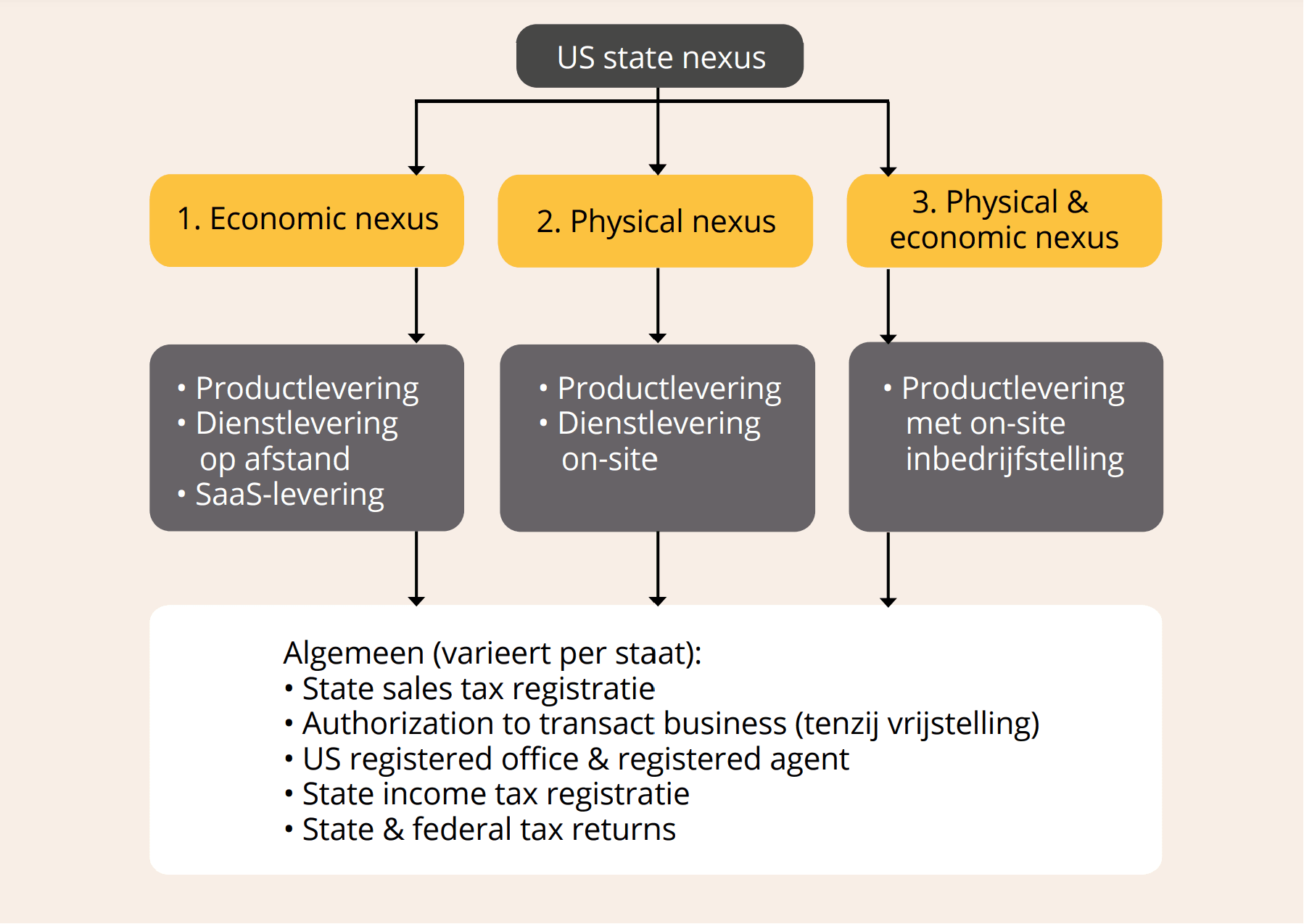

EU BV heeft een dochtermaatschappij in de Verenigde Staten, EU LLC. Dit bedrijf is gevestigd en kantoorhoudend in de staat Illinois. EU LLC levert laadsystemen en de bijbehorende installatie- en onderhoudsdiensten aan klanten in verschillende staten en zet daarvoor ook medewerkers van EU BV in. Voor wat betreft het leveren van systemen en diensten aan klanten buiten EU LLC’s staat van vestiging (Illinois), is sprake van remote selling. Dit is gekoppeld aan zogenoemde economische nexus. Een dergelijke nexus bestaat ook in de vorm van fysieke nexus. Het begrip nexus wordt statelijk bepaald.

Iedere staat van de Verenigde Staten (VS) kan een eigen draai geven aan het begrip nexus. De soort nexus is niet door iedere staat even gedetailleerd beschreven. Zeker fysieke nexus is afhankelijk van feiten en omstandigheden, en van statelijke interpretaties en jurisprudentie. Een aantal kenmerken, zoals de drie die ik hierna beschrijf, wordt in het algemeen gezien als fysieke nexus. Als daarvan geen sprake is, kan alsnog sprake zijn van economische nexus. Fysieke nexus kent geen drempelbedrag, economische nexus in de regel wel.

Fysieke nexus: levering van producten en on-site diensten bij een klant buiten de staat van vestiging

Dit is de traditionele vorm van aanwezigheid door middel van: 1. Het hebben van een kantoor in VS-staat X; 2. Het in dienstbetrekking hebben van medewerkers in VS-staat Y, dan wel het (laten) verrichten van diensten in die staat; en 3. Het aanhouden van voorraad in VS-staat Z. Als bijvoorbeeld onderhoudsdiensten bij de klant on-site worden geleverd (niet remote, maar in de staat zelf), ontstaat fysieke nexus. De dienstverlener moet zich dan mogelijk in die betreffende staat registreren voor sales tax.

Daarmee houdt het echter niet op. Fysieke aanwezigheid vereist vrijwel altijd het verkrijgen van een zogenoemde authorization to transact business. Immers, de aanwezigheid duidt op een in de betreffende staat uitgeoefende activiteit ofwel doing business. Als een dergelijke authorization is verkregen, is een onderneming in de betreffende staat ontstaan. Die onderneming is dan belastbaar, niet alleen voor sales tax op statelijk, stedelijk en lokaal niveau, maar ook voor inkomsten die met die aanwezigheid worden gegenereerd. Zoals vennootschapsbelasting in de betreffende staat en daarmee in de VS op federaal niveau. Voor zover diensten fysiek zijn geleverd in bepaalde staten, moet op basis van fysieke nexus worden gekeken naar de voorwaarden voor verplichte registratie in die staten. Illinois valt daar in ons voorbeeld buiten, daar is EU LLC reeds gevestigd en volledig voor alle verschillende belastingen op verschillende niveaus geregistreerd.

“Fysieke nexus kent geen drempelbedrag, economische nexus in de regel wel”

Economische nexus: remote selling / toelevering vanuit de staat van vestiging aan de staat van de klant

Economische aanwezigheid is een begrip dat na de zogenoemde Supreme Court Wayfair-uitspraak in 2018 aan kracht heeft gewonnen. In het kort houdt deze uitspraak in dat leveringen door een verkoper in staat X zijn belast met sales tax in de staat waarin de koper zich bevindt, staat Y. Naar aanleiding van deze uitspraak is remote selling een nieuw begrip geworden, een begrip dat een bijzondere hoeveelheid aan en variatie in aanknopingspunten biedt. Vrijwel alle staten hanteren een ondergrens voor belastbaarheid voor sales tax in de betreffende staat; die ondergrens wordt in het algemeen gekoppeld aan een periodiek (jaarlijks of anders) aantal transacties en/of de financiële omvang daarvan. Gaat een remote seller daaroverheen en worden er producten of diensten verkocht die in die staat zijn onderworpen aan sales tax, dan ontstaat er een registratieverplichting voor sales tax en dient de verkoper uit staat X zich voor sales tax te registreren in staat Y. Let wel, een economische nexus ondergrens bestaat niet voor fysieke nexus. Naast die registratie dient de verkoper ook sales tax te berekenen, aan de koper door te rekenen (tenzij deze een resale certificate ofwel vrijstellingscertificaat kan overleggen) en vervolgens op de aangifte aan staat Y af te dragen. Dit geldt voor nagenoeg alle staten; slechts een vijftal staten van de VS kent op statelijk niveau geen sales tax.

“Vrijwel alle staten hanteren een ondergrens voor belastbaarheid voor sales tax in de betreffende staat”

Onderverdeeld naar soorten nexus:

De basisregel voor sales tax is: ‘the final seller collects sales tax’. Dit kan de partij zijn die de kenmerkende prestatie verricht, zoals het leveren van een product (fysiek of digitaal) of het leveren van een (onderhouds)dienst (fysiek of digitaal). Als de koper echter de intentie heeft het product of dienst door te verkopen, is sprake van resale, waarvoor normaliter geen sales tax hoeft te worden berekend, mits een resale certificate kan worden overgelegd. De verkoper van het product moet dan wel als de leverancier van de dienst in de betreffende staat voor sales tax zijn geregistreerd, zodat voorgaande kan worden aangegeven. Ook zijn enkele andere uitzonderingen van toepassing, bijvoorbeeld als aan een (vrijgestelde) overheidsinstelling is geleverd. Non-compliance kan serieuze gevolgen hebben.

Bron: Globe magazine van ondernemersvereniging evofenedex., en inhoud door dienstverlener Van Velzen C.S.